RETRAITE COMPARAISON DIRIGEANT TNS OU SALARIE

Les travailleurs non-salariés (TNS) relèvent du régime de la sécurité sociale des indépendants (SSI et ex-RSI). Les dirigeants salariés sont, quant à eux, affiliés au régime général de la sécurité sociale.

S’agissant de leur retraite, ils s’acquittent de cotisations calculées selon des modalités différentes (taux et plafond). A rémunération équivalente, ils auront donc droit, une fois à la retraite, à une pension qui n’est pas la même.

Voici une comparaison des cotisations et des pensions de retraite versées par chaque régime.

Indépendants (TNS) ou salarié : comparaison des cotisations retraite

Les cotisations « retraite » comprennent deux rubriques distinctes : l’assurance vieillesse de base et l’assurance vieillesse complémentaire. Voici le comparatif des taux et plafonds applicable selon chaque régime (TNS ou salarié – commerçant, artisan ou profession libérale non réglementée) :

| Régime | TNS | Salarié |

|---|---|---|

| Retraite de base | – 17,75% dans la limite de 46368€ – 0,60% au-delà de 46368€ | – 17,75% dans la limite de 46368€ – 2,30% au-delà de 46368€ |

| Retraite complémentaire | – 7% dans la limite de 42946€ – 8% entre 42946 € et 185472€ | – 7,87% dans la limite de 46368€ – 21,59% entre 46368€ et 370944€ |

| Taux global de cotisation | – 24,75% dans la limite de 38916€ – 25,75% entre 42946€ et 46368€ – 8,60% entre 46368€ et 185472€ – 0% au-delà de 185472€ | – 25,62% dans la limite de 46368€ – 23,89% entre 46368€ et 370944€ – 0% au-delà de 370944€ |

| Base de calcul | Revenu net * | Salaire brut |

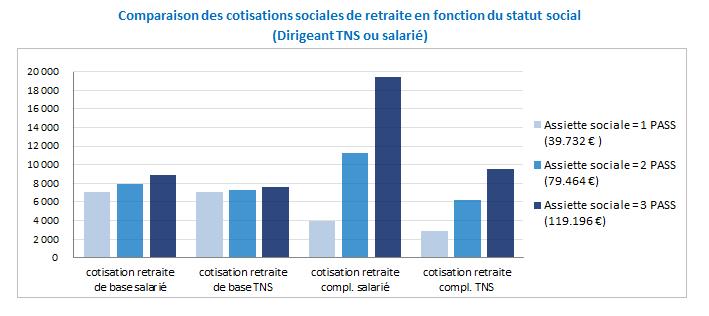

On remarque très clairement que, dans la limite d’un PASS (plafond annuel de la sécurité sociale), il n’existe pratiquement aucune différence entre le régime général et le régime des indépendants, hormis en ce qui concerne la base de calcul.

La différence se situe au-delà de 46 368 euros de revenus annuels : les cotisations sont plus importantes pour le dirigeant assimilé à un salarié.

Au passage, il faut également préciser qu’en l’absence de rémunération, le travailleur non-salarié supporte des cotisations minimales (base de calcul de la cotisation = 450 fois le SMIC horaire) ; ce qui lui permet de valider 3 trimestres de retraite par année civile (retraite de base).

- Les droits à la retraite

- Pour les cotisations de retraite de base, on observe que jusqu’au PASS, les cotisations sont quasiment identiques entre un salarié et un TNS,

- Au-dessus de 1 PASS, les cotisations de retraite de base sont moins importantes pour le TNS,

- S’agissant des cotisations de retraite complémentaire, on observe que dès 1 PASS, un salarié cotise 35% de plus qu’un TNS pour la retraite complémentaire (impact de la GMP). Ce pourcentage passe à 81% à 2 PASS et à 104% à 3 PASS

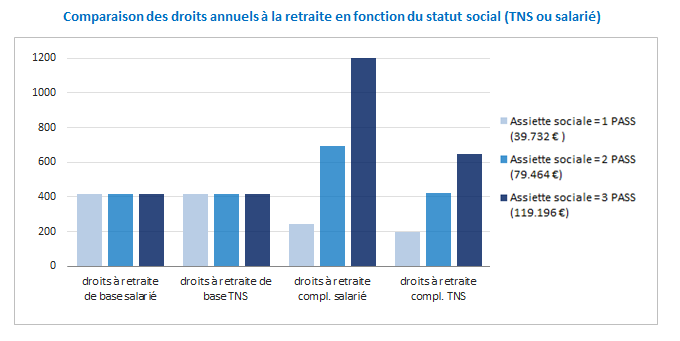

Concernant les droits acquis qui en découlent, les résultats sont les suivants :

- Les droits à la retraite de base* sont identiques pour un salarié par rapport à un TNS,

- Pour les droits à la retraite complémentaire, on observe que dès le PASS, Ies droits du salarié sont supérieurs de 23 % à celui du TNS. Ce pourcentage passe à + 64 % à 2 PASS et à + 86 % à 3 PASS.

Du point de vue de la retraite, le statut de TNS apparait plus avantageux. En effet, à droits identiques, les cotisations de retraite de base sont moins importantes pour le TNS. Concernant la retraite complémentaire, les droits supplémentaires du dirigeant salarié sont générés par des cotisations supplémentaires avec une quote-part de cotisations de retraite non productives de droits de 20%.**

D'autres critères rentrent en compte dans le choix du dirigeant concernant son statut. Il est important de se rapprocher de son expert comptable et de son courtier en assurance afin de prendre en compte tous les paramètres.

Source Le Coins des Entrepreneurs et Altis conseil